原文作者:深潮 TechFlow

2024 年的加密市场,有一家加密 VC,你不能忽视。

偏爱领投,今年所投项目中 50% 为领投,包括大家所熟悉的 io.net、Initia、AltLayer、imgnAI 等;

偏爱基础设施,所投三分之一的项目为基建,包括 Berachain、EigenLayer、Movement、Babylon、SUI、Eclipse 等;

除了资金,他们也有技术和开发者社区,可以为所投项目长期赋能;

这家 VC 的名字叫做——Hack VC。

正如其名字所示,他们是一群投资于黑客的技术极客。

本文带你了解 Hack VC 以及创始人合伙人 Alexander Pack 背后的故事。

从香港出发,连接东西

2014 年,年仅 22 岁的 Alexander 踏上香港,在一家金融科技领域的 VC Arbor Ventures 工作,并参与了普林斯顿亚洲教学奖学金项目,也是在这一年,他第一次投资了加密货币,那时还没有以太坊,甚至加密货币还算不上一个行业。

次年,Alexander 加入了全球最大的股权众筹平台 AngelList,成为其投资团队中的第一位分析师, 在一年内支持团队完成了 100 多笔风险投资,与此同时,Alexander 开始尝试天使投资,他投资的第一个项目是 Numerai,投资了 30 万美元,号称用人工智能颠覆量化交易,后来该项目演变成去中心化的预测市场和对冲基金,发行了代币 NMR,并获得了 Placeholder 以及 Paradigm 的投资。

在此期间,Alexander 也参与投资了 Polychain Capital ,这也为日后二者的长期合作奠定了坚实的基础。

离开 AngelList 后,Alexander 加入了贝恩资本(Bain Capital),担任网络投资总监一职,并帮助该机构启动了加密投资业务,支持了 16 只基金和 11 家初创企业。

在这期间,Alexander 认识了冯波 ,策源创投创始合伙人,两人共同投资了包括 Basis 和一些加密货币交易所。

2018 年,Alexander 决定自立门户,与冯波共同创立加密风投基金 Dragonfly Capital, 10 月宣布完成 1 亿美元募资。

得益于过去的积累,两人创始之初得到了来自美国硅谷和中国科技公司的支持。Alexander 的前老板、贝恩资本 Salil Deshpande,a16z 联合创始人 Marc Andreessen 及其加密基金负责人 Chris Dixon,以及 Founders Fund 的 Cyan Banister 和 Polychain 的 Olaf Carlson-Wee 均参与了投资。

在亚洲,投资者包括比特大陆、OKX、红杉中国负责人沈南鹏、百度创始人徐直军、真格基金创始合伙人徐小平、大众点评创始人张涛、美图创始人蔡文胜等。

2019 年 10 月,在 Dragonfly Crypto Summit 上,红杉中国创始人沈南鹏提了这样一个问题:“很多年前,当我们开始投资互联网的时候,投资人并没有说自己是“互联网基金”,或者说自己是只关注某一个具体的“专门领域”的风险投资机构;但是为什么今天在区块链和加密货币领域,就不一样了,加密货币市场上活跃的投资机构都只专注于加密货币和区块链领域,这究竟是怎么了?”

Alexander Pack 回答道,加密货币投资领域之所以会这么独特,一方面是因为该领域关系到技术趋势,这涉及对早期技术的理解和判断。另一方面,在区块链领域进行投资,不仅仅是在进行高风险的早期技术项目,更是在投资一种“资产”,这就必须考虑资产本身所应该注意的要素,比如流动性、波动性、市场走势等等。并且,加密市场从第一天起,就是一个全球化的市场,这对投资人又提出了很高的要求。

Alexander Pack 称,Dragonfly Capital 希望成为联结东、西方加密货币产业的桥梁,可以帮助亚洲的项目和投资人获得西方开发的技术,也可以帮助西方的区块链项目接触到亚洲的加密货币市场。

在加密领域取得成功,从第一天开始就必须考虑全球化的发展。正如 Dragonfly Capital 官网那句 Slogn“从第一天起全球化”。

2020 年,Alexander 离开了 Dragonfly Capital,根据当年 4 月 27 日 致 LP 信中的内容,称 Alexander 离开“是由于对公司发展方向的看法不同”,但是其将继续以兼职合伙人的身份,管理首批基金。

2021 年,Alexander 联合独立 GP 埃德·罗曼 (Ed Roman) ,Hack. Summit ()发起人共同创办了加密基金 Hack VC。

2021 年秋天,Hack VC 完成了一只 2 亿美元的加密基金的募集,出资方包括红杉资本、富达、a16z 的 Marc Andreessen 和 Chris Dixon 等。

Alexander 表示,Hack VC 的名字体现了他们的团队风格:一群投资于黑客的黑客。

Hack VC 专注于早期投资,专门投资于让加密走向主流化的技术基础设施,倾向于保持比许多同行公司更小、更灵活的投资规模。

“对我来说,我在这世上最喜欢的事情就是找到一位拥有全新想法的伟大创始人,从一开始就进行投资,在产品或商业计划出现之前,通常则是作为孵化。当你筹集太多资金时,很难做到这一点。”

偏爱领投,热衷基建

2024 年,当谈到 Hack VC,首先想到的一个词便是——活跃的“领投羊”。

继 2021 年宣布筹资 2 亿美元后, 2024 年 2 月, Hack VC 再次宣布,已筹集了 1.5 亿美元的基金。

在充足的资金支持下,Hack VC 频频出现项目融资新闻中,并且是领投的角色。

2024 年 1 月至今,宣布的融资新闻动态中,Hack VC 累积投资了 23 个项目,其中 11 个为领投,领投占比接近 50% ,其中不乏众多耳熟能详的知名项目,比如 io.net、Initia、AltLayer、imgnAI……

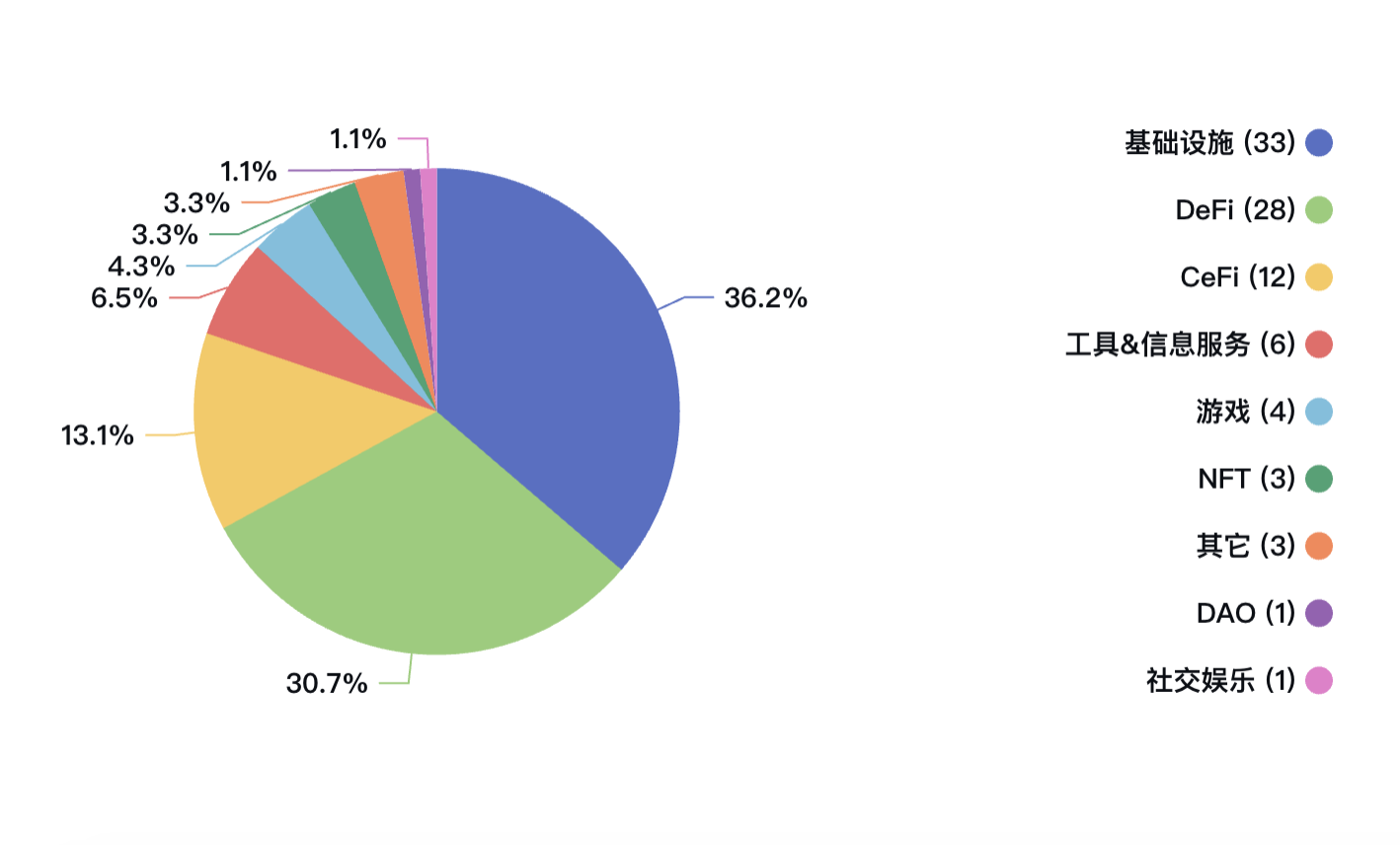

根据统计,在历史累计 99 笔投资中,Hack VC 基础设施方向的投资占到了 33 笔,占比三分之一,可谓加密 VC 中“基建狂魔”,典型案例为:

数据来源:Rootdata

Eclipse:一个使用 SVM 作为执行层的模块化 Rollup 。

Initia:是一个基于 Cosmos 生态系统的 Layer 1 网络,通过技术堆栈的垂直整合来消除多链系统的碎片化体验,致力于打造类似苹果生态系统的区块链生态。

Berachain:专注于 DeFi 的 EVM 兼容 Layer 1 ,构建在 Cosmos SDK 之上,采用了流动性证明(PoL,Proof of Liquidity)共识机制。

EigenLayer:再质押协议,通过重复利用基础层(如以太坊)的安全性来增强区块链网络,它允许任何人利用以太坊的信任和安全性,从而无需从头开始构建自己的系统。

Babylon:比特币的再质押协议,提取比特币的安全性,赋能所有 PoS 区块链,而无需任何额外的能源成本。

SUI:Mysten Labs 开发,基于 Move 智能合约语言,旨在首个达到互联网规模的可编程区块链平台。

Movement:以太坊上构建第一个采用 Move 语言的二层区块链,以期提升智能合约的安全性与效率。

押注基础设施,这也符合 Hack VC 其一贯的理念。

2024 年初,Alexander 在接受采访时曾表示,Hack VC 投资策略建立在以基础设施为重点的研究驱动方法之上,核心类别包括:

Web3 基础设施:为新互联网构建管道的基础协议和网络。

金融基础设施:利用智能合约和区块链技术构建下一代金融市场的公司,尤其是在 DeFi 领域。

Web3 x AI:在 web3 和生成式 AI 交叉领域进行建设的公司。

除了 L1 等基础设施,Hack VC 毫不掩饰对 Crypto 与 AI 结合的看好,近期创始人合伙人 Ed Roman 更是发表文章,阐述他看好的 4 大加密 AI 方向,包括:

1.去中心化 AI 训练;

2.使用过度冗余的 AI 推理计算来达成共识;

3.特定于 Web3 的 AI 用例:比如使用 AI 对 DeFi 池进行风险评分的 Web3 协议、使用 AI 控制非玩家角色的 Web3 游戏( NPC );。

4.消费级 GPU DePIN。

目前,Hack VC 已经投资多个知名加密 AI 项目:

0G:一个模块化 AI 公链,旨在缓解 Web3 生态系统中链上 AI 应用程序的痛点,例如速度和成本效率。

Ritual:融合密码学和 AI 的最佳原理和技术,创建一个能够开放且无需许可地创建、分发和改进 AI 模型的系统。

io.net:分布式计算网络,提供了比传统集中式服务更便宜、更快速、更灵活的 GPU 计算服务,为机器学习工程师提供了无限计算能力的访问。

Sentient:Polygon 联合创始人再创业,一个依赖底层区块链协议和激励机制的 AI 平台。

除了基建,Hack VC 其次押注 DeFi 与 CeFi,其中投资 DeFi 项目 28 笔,占比 28% ;CeFi 领域,投资了 12 笔,占比 12% ,知名投资项目包括:

加密货币交易所 Bybit、加密资产管理公司 Amber、加密做市商 Wintermute、去中心化衍生品平台 dYdX 和 Vertex、聚合 DEX 1inch、抵押品借贷平台 MakerDAO 和 Compound……

细观 Hack VC 领投的项目,发现其也能拿到其他顶级加密 VC 的投资,根据统计,Hack VC 最主要的合投方是 Polychain、Robot Ventures 等。

Hack VC 与其他风险投资公司建立了“良好的共同投资者关系”,部分原因是 Alexander 曾为十多家加密基金提供种子资金,包括 Multicoin、Polychain、Paradigm、Standard 和 Parafi。

独特价值:技术和社区

对于所有加密 VC 而言,真正将他们区分开来是钱以外的东西。

Hack VC 最大的特点在于,除了能提供项目发展过程所需要的资金,还能提供技术支持以及协议发展过程中的流动性。

Hack VC 拥有一个内部技术平台 Hack.Labs,超越了传统的投资方式,使其的区块链工程师和量化研究人员团队能够提供流动性、质押资产、做出开源贡献等。这也值得 Hack VC 在诸多项目中不仅是投资者的角色,更是“核心贡献者”。

对于项目方而言,除了资金还有技术,还缺乏什么?

社区,特别是开发者社区。

Hack VC 的联合创始人 Ed Roman 也是全球开发者社区 hack.summit() 创始人,从 2014 年开始,其黑客松活动迄今已吸引了来自 150 多个国家的超过 130, 000 名与会者。2024 年 4 月,Hack.Summit() 首次来到亚洲,在香港数码港举行。

资金、技术平台、开发者社区,分别对应了 Hack VC 三个细分板块:VC TEAM、Hack.Labs、hack.summit() ,三位一体,构成了一个完整的 Hack VC。

那么,Hack VC 究竟会投资具备哪些特质的加密项目?

与传统风险方法类似,加密投资本质也是投人,所以更看重创始人的背景以及实力。

Alexander 曾表示,他们会优先考虑推荐信、案例研究和过往工作记录。

在传统风险投资的种子阶段,创始人往往缺乏业绩记录(track record)从而给投资决策带来挑战,但是 Alexander 却认为在加密领域,情况完全不同,由于深度技术的开源性质和公开建设的文化,几乎每个人都有业绩记录,即使在种子阶段。

“我喜欢深入研究创始人正在构建的东西以及为什么构建,因此我会查看他们的代码和架构,并寻求其他专家的反馈。此外,我看重良好的业绩记录——无论是通过 GitHub 提交还是学术研究论文。

这不仅仅关乎他们所做的事情,我还在寻找创始人的诚实、正直和忠诚等品质,避免不良特征是关键。

最后,我优先考虑在大市场中的创业项目,以符合我们的论文驱动方法。这确保我们投资的创始人不仅具备技能,还在正确的环境中进行建设。”

总结起来,Hack VC 偏好有成功经历的创始人,并且创业项目最好有足够高的天花板。