面对公司股价从疫情最高点下滑80%,加之其线上支付份额持续下滑,这家金融科技先驱和其新上任的首席执行官亚历克斯·克里斯(Alex Chriss)急需一场胜仗。

PayPal是硅谷历史最悠久、规模最大的金融科技公司之一,也是一家充满传奇色彩的企业,其创始人和早期员工包括埃隆·马斯克(Elon Musk)、马克斯·列夫琴 (Max Levchin)、彼得·蒂尔(Peter Thiel)和雷德·霍夫曼(Reid Hoffman)等硅谷大佬。

但过去的三年对PayPal来说是一段艰难岁月:2021年7月,该公司创下了3600亿美元的最高市值记录,此后股价一路下跌,市值抹去了80%,通过其PayPal支付按钮进行的全球电子商务销售额同样只跌不涨。除此之外,该公司最近为了提振产品线而采取的一系列尝试也并未得到分析师们的重视。

PayPal的首席执行官亚历克斯·克里斯。

图片来源:PAYPAL

1月下旬,PayPal举行了“创新日”会议,新任首席执行官亚历克斯·克里斯承诺将“给世界带来一点震撼”。然而一份来自FT Partners的研究报告捕捉到了投资者们对此的反应:报告将这一活动称之为“无创新日”,并称这些所谓的“创新”内容“主要是由乏味、重复的广告方式组成,例如在PayPal收据和Venmo 的社交信息流中投放广告,以及重组PayPal的应用内现金返还优惠。

华尔街的冷嘲热讽对46岁的克里斯来说很可能是一次残酷的现实考验。去年秋天他刚刚成为PayPal的首席执行官,此前,他在财捷公司(Intuit)工作了19年,担任执行副总裁一职,负责该公司QuickBooks相关业务。对克里斯而言,被邀请帮助PayPal这家总部位于圣何塞、已有26年历史的公司重回巅峰,但这似乎并非易事。

PayPal拒绝让克里斯接受《福布斯》的采访,不过前任首席执行官丹·舒尔曼(Dan Schulman)接受了我们的采访。

在从eBay(该公司2002年收购了PayPal)分拆出来近十年后,PayPal仍保持着盈利能力,2023年的净利润超过40亿美元,2.2亿月活用户的数字金融网络规模在全世界也是名列前茅,仅次于苹果支付(Apple Pay)和支付宝(Alipay)。

来自Autonomous Research的数据显示,尽管PayPal已经进行了数十次收购,同时还开辟了数十个新的业务领域,但其140亿美元的毛利润中仍有60%以上都来自于PayPal支付按钮。不论是在eBay或者Etsy上买小玩意还是从塔吉特超市(Target)买尿布,人们在付款的时候都会点击这个图标。大多数用户依然认为,比起把信任交给一些陌生的网站或人,PayPal是一种更为安全的支付方式。但PayPal支付按钮的交易增长脚步却在放缓——去年,以美元计算,它只增长了7%,而电子商务整体交易额增长了9%。

从外表看,这个按钮多年来似乎也没什么变化。FT Partners的董事总经理克雷格·毛雷尔(Craig Maurer)表示:“其核心业务实际上仍然是互联网上的现金服务——也就是支付软件1.0。”PayPal的问题包括长期以来,它一直都无法实现支付技术的现代化和整合。与此同时,随着苹果支付和Shopify的Shop Pay等产品占据越来越大的市场份额,长期以来支撑PayPal的防诈骗和防风险的竞争优势已经大不如前。

2023年,PayPal支付给了克里斯4200万美元的薪酬(其中一部分取决于公司未来的业绩),现在他正努力推出新的战略,包括一款旨在提升顾客结账速度、名为“快车道”(Fastlane)产品。但一些分析师对该计划能否推动盈利持怀疑态度,并认为该计划可能需要比投资者预期的更久的时间才能起效。

FactSet的数据显示,在亚历克斯·克里斯接管PayPal之前,美国运通(American Express)前高管丹·舒尔曼曾执掌PayPal长达9年,并在任期间将PayPal的年收入提高了近3倍,达到300亿美元,每支股票的收益也从不足1美元上升到3.85美元。然而,今天回想以往种种,华尔街的一些分析师指出,舒尔曼陷入了贪多嚼不烂的困境之中。

他们指出,一些收购似乎并未取得成效,比如2018年,PayPal以22亿美元的价格收购了瑞典的POS结账设备公司iZettle,同年又以4亿美元的价格收购了为电商平台提供支付技术的Hyperwallet。2020年,PayPal又以40亿美元的高价收购了一个名为Honey的平台,旨在帮助网站访问者自动找到优惠券代码和现金返还优惠。

现年66岁的舒尔曼拥有价值4000万美元的PayPal股份,他在接受《福布斯》采访时表示,一些收购的效果“非常好”,但也有一些收购的效果不尽人意。他还补充说,有时候收购需要很长时间才能创造价值,并指出PayPal最近新宣布的一款新的广告技术产品正是在Honey的基础上打造的。

2014年至2023年底,丹·舒尔曼任PayPal首席执行官。

图片来源:CHRISTIE HEMM KLOK FOR FORBES

当被问及自己过去是否把战线拉的太长时,舒尔曼回应说:“每年,我们都会看自己想要做什么,并尝试减少任务量,而不是增加。但能做到这一点并不容易。”他补充道:“亚历克斯·克里斯来到公司后,表现一直都很突出。我离开的很大一部分原因就是,我在那里已经工作了将近十年。你会希望有新鲜血液加入,以不同方式的大胆思考,看看能否在原有成果上添砖加瓦。”

Venmo是PayPal收购历史上另一个备受争议的话题。

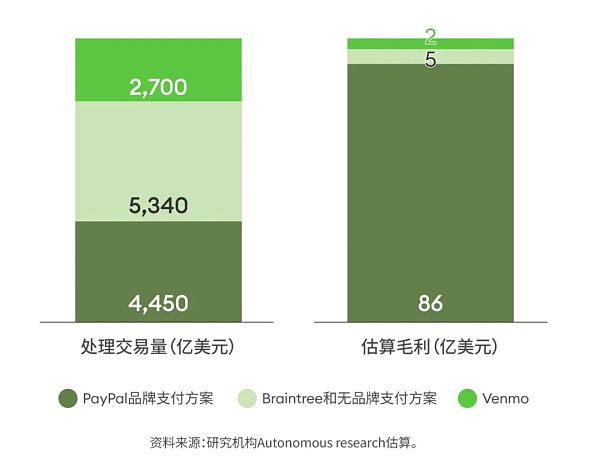

2013年,也就是PayPal有从eBay分拆出来的两年前,同时也是舒尔曼接手PayPal首席执行官一职的前一年,eBay斥资8亿美元收购了白标支付处理商Braintree和其旗下的新兴点对点支付应用 Venmo。Autonomous的数据显示,2023年,Venmo完成了价值2700亿美元的交易,但与PayPal的主营业务相比,它贡献的收入和利润率都很微薄。

在一定程度上,盈利就意味着试图让客户使用Venmo的信用卡,并像使用新银行一样使用该应用进行外部采购(而不仅仅是在 Venmo系统内转账)——但这两个领域的竞争已经非常白热化。与此同时,PayPal在将Venmo和自己的核心平台整合的过程中也遇到了一些困难,无法产生一加一大于二的效果。

2023年6月,在他主持的最后一次投资者大会上,舒尔曼在回答FT Partners的克雷格·毛雷尔提出的问题时透露了PayPal在整合其四分五裂的支付基础设施方面面临的重重困难。

舒尔曼表示,他从2014年加入PayPal以来就一直在努力解决这一问题。但仅仅是PayPal就有4个不同的支付堆栈,而Venmo和Braintree还有各自独立的支付平台。他说:“8年前我们就立下了这样的目标,那就是将所有独立的支付平台整合到一起,建立一个现代支付平台。但这就像是一边跑马拉松一边做开颅手术,因为要整合的是我们的支付处理堆栈,它一刻也不能宕机。”

用舒尔曼的话来说,不同的系统让高效扩展寸步难行,大量的工程师不得不专注于解决这个问题。他补充说:“老实说,这是个漫长而艰难的过程,但我们已经做到了。”他指出,PayPal、Venmo和Braintree终于拥有了统一的支付平台,公司可以“开始做很多我们之前靠传统基础设施无法完成的事,包括Venmo和PayPal之间可以互相操作。”

从本质上看,PayPal花了8年的时间才合并了自己的2个系统,而在此期间,它也无法仅靠自己的技术实现这一目标——他们仍然需要Visa的一款名为Visa+的产品来辅助这一过程。毛雷尔说:“能承认这一点,真是令人吃惊。”舒尔曼则在接受采访时反驳说:“这是个非常复杂、充满细节的迁移,需要对架构的每一个部分进行搭建和压力测试…… 如果没有所有这些必须完美完成的艰苦工作,PayPal就不可能在现代技术堆栈的基础上进行创新。”

在2021年之后,PayPal就不再对外公布Venmo的收入,当时后者的收入约为9亿美元,这可能也暗示其增长在放缓。除了 Venmo 之外,整合方面的挑战可能也有助于解释为什么 PayPal 难以从更多的收购中获得最大回报。

与此同时,PayPal通过Braintree技术帮助企业接受在线支付,和包括Stripe和Adyen等在内的金融科技公司竞争,已经建立起了一项快速增长的业务。

PayPal的非品牌支付处理部门(其中大部分由 Braintree 驱动)于2023年完成了5340亿美元的交易(相比之下,Stripe的交易量为1万亿美元),高于2021年的2990亿美元。

那么问题究竟出在哪?

PayPal之所以会陷入如此困境,一部分原因是由于它采取了一种冒险策略——价格战。

分析人士指出,PayPal在非品牌支付交易中(即支付过程不突出显示PayPal的标识,而是在后台进行支付处理,结账流程保持在商家的网站内)只收取每笔交易的的0.2%作为服务费,而在品牌交易中(即交易过程会突出显示PayPal的标识和品牌),这一比例高达1.5%至2%。沃尔夫研究公司(Wolfe Research)的董事总经理达林·佩勒(Darrin Peller)表示,在亚历克斯·克里斯的领导下,PayPal在定价方面已经不再那么激进,现如今,投资者主要关注的是盈利能力,而这也并不是Braintree的强项。

Autonomous Research的分析师肯·苏乔斯基(Ken Suchoski)认为,舒尔曼任职期间,在品牌交易按钮方面创新不足。不出意外,舒尔曼完全不认同这种说法。他说,在他担任首席执行官期间,PayPal在付款速度、交易点击次数、提供的功能数和防诈骗等方面都取得了卓越成效。他还指出,在他接手PayPal时,它的技术体系可谓是“老古董”,是他监督了PayPal的代码改革,使其从每年200次软件更新发展成为每年进行数万次软件更新。

苏乔斯基称,PayPal在价值6万亿美元的全球电子商务市场中的份额从2021年8%的峰值一路下跌,在2023年降到了7%。作为苹果手机(iPhone)的自带付款方式,苹果支付(Apple Pay)的市场份额则在短短五年内从0.5%飙升至3%,并且可能已经成为当今美国人使用的速度最快、最简单的支付方式。苏乔斯基还表示,加拿大电商软件Shopify的支付应用Shop Pay能很好地融入前者的电商生态系统,在同一时期内的市场份额也达到了1%。

在财报电话会议和采访中,亚历克斯·克里斯一直将2024年称作“过渡年”。他在4月份表示:“我们有一个能让公司重回正轨的计划。”华尔街的分析师对他的评价是,比舒尔曼更为专注。

克里斯这项计划的核心之一就是Fastlane。

这是一款在舒尔曼领导下开发的新产品,旨在让非会员结账(即在买家未注册的网站上结账)更快。这款产品能让不使用PayPal按钮的客户保存他们的送货及信用卡信息,这样当他们再次购物时,只需要输入他们的电子邮件和发送到手机上的验证码即可付款。

克里斯表示,有60%的电商交易都是非会员支付,但其中近50%的交易会被取消。但PayPal发现,在使用Fastlane的早期案例中,竟有80%使用非会员结账的顾客会继续购物。

这些统计数据听起来充满希望,尤其是考虑到非会员结账的潜在市场总额达到数万亿美元。但由于该产品是PayPal的一个非品牌服务,克里斯能向商家收取多少费用,以及它能带来多少真实利润依旧是个未知数。克里斯于4月份表示:“在2024年推进Fastlane时,我们在定价方面可能会非常激进,因为我们想推广普及这款产品。”之后,他对该产品的盈利能力给出了一个模棱两可的承诺:“请放心,我们会根据价值来为它定价,以确保我们能得到合理的回报。”

分析师预计,PayPal一开始将向大客户收取和Braintree差不多的价格,即交易额的0.2%左右。随后,它还需要和小企业签约,以便从每笔交易中收取更高的费用。由于这一功能尚未普及,加上行业结构正在向更大的商家转移,Autonomous和 FT Partners的分析师都认为,Fastlane还需要数年的时间积淀才能带来充满意义的变革。毛雷尔称:“我认为,如果他们期待Fastlane能对2024年的假日销售季产生实质性的影响,这个想法可能太过激进了……要到2025年的下半年,我们才能彻底了解Fastlane是不是有能量。”

另一些人却对此举持有更为乐观的态度,例如日本瑞穗金融集团(Mizuho)最近将PayPal的股票评级从“中立”调整为“买入”,高级分析师丹·多勒夫(Dan Dolev)预估,PayPal最终能从Fastlane的每笔交易中收取0.7%的费用,而在未来的18个月左右,PayPal能在每年140亿美元净利润的基础上,再多赚10亿至15亿美元。

多勒夫还表示,根据瑞穗对顶级零售商网上交易量的研究,PayPal按钮的市场份额流失已经趋于平缓,他对此表示十分欣慰。他说:“你肯定不希望它是烤箱里一块逐渐融化的冰块,但目前的证据表明,它更像是一块在冰箱里逐渐融化的冰块。后面这种情况还比较容易接受。”在最近的一份研究报告中,他对这种显而易见的平稳状态也发表了评价:“这可能意味着PayPal已经挺过了将市场份额输给苹果支付和其他公司最严重的阶段,这一点我们可以从股价看出来。”

包括多勒夫在内的,更为乐观的分析师估计,PayPal的毛利润在2025年和2026年将增长6%至7%。肯·苏乔斯基等人则持不同态度——他们认为,未来两年,PayPal的毛利润增长只会更为缓慢,在3%到4%左右。据彭博社(Bloomberg)报道,在研究PayPal的45位分析师中,肯·苏乔斯基是唯一一位对该股票给出“表现欠佳”评级的分析师。(其中有20位分析师对PayPal给出了更为中立的评级,如“中立”、“持有”和“视市场表现”。)只有一位分析师对其持消极态度或许令人鼓舞,但PayPal的股票走势却让人笑不出来——过去的12个月,PayPal的跌幅大约是上市金融科技股平均跌幅的2倍。

苏乔斯基认为,购买支付软件公司股票的人可以通过购买费哲金融服务(Fiserv)和FIS等公司的股票来获得更好的回报。他说,这两家公司的估值倍数和PayPal差不多,但并没有面临同样的竞争压力,而且收入的年增长率最高可达8%。“基本上,你可以花同样的价格买入另一家企业,但他们的营收仍在增长,而且你不用像收购PayPal一样,面临需要扭亏为盈的局面。”

从今年早些时候开始,亚历克斯•克里斯似乎变得更保守了——他不再到处宣扬PayPal会带给人们惊喜。沃尔夫研究公司的达林·佩勒则表示:“他想在一开始把标准定得低一些,然后再缓慢而坚定地提升标准。这是一个更好的提升其股价的方法。”